Bom dia!! Bem vindos a mais uma publicação!

Como perceberam pelo título, esta vai ser um pouco chata. Como é que Portugal recebe dinheiro? Quanto? Onde é que o gasta? Eu procurei responder a estas questões na minha pesquisa, para entender como funciona o país.

Depois de muitos relatórios que conseguiriam curar o pior caso de insónia, vou dar o meu melhor para vos trazer um resumo interessante e com substância daquilo que encontrei!

Vou colocar links para todos os dados que fornecer, e no final deixo os relatórios principais em que me baseei.

Inicialmente pensei fazer duas publicações, porque isto é um tema massudo. Mas como quero lançar esta informação antes da minha publicação sobre as legislativas (em que falo sobre em quem pretendo votar e o porquê), vai tudo agora!

Vou dar o meu melhor para que ninguém adormeça! 😉

Ora, como já dizia o CR7 das finanças – e antigo ministro das finanças – Mário Centeno: “A despesa pública é financiada por três vias: impostos; receitas não fiscais e endividamento.”

Assim sendo, vou focar-me nestes três temas, por esta ordem. No final, partilho alguns números relativos à despesa pública e assim.

Impostos ->

Receitas não fiscais ->

Receita vs Despesa ->

Endividamento ->

(cliquem no link para ir diretamente para o tema.)

Indice

Impostos:

Bem, para os impostos, guio-me principalmente pelo guia fiscal da Deloitte, mas quando a fonte diferir, eu refiro. Vou tratar: IRS; IRC; IVA; IEC; IUC; ISV; IMT; IMI e Imposto de Selo.

Imposto sobre o Rendimento das Pessoas Singulares (IRS):

Bem, eu tenho duas explicações sobre este tema. IRS para Totós e IRS para Totós 2, que vos convido a visitar! Mas fazendo um resumo muito rápido.

O IRS é um imposto sobre o rendimento declarado de todos os contribuintes. Uma parte do dinheiro que cada cidadão ganha, é utilizado para financiar o estado, que utiliza esse dinheiro em prol da população.

Segundo a constituição portuguesa, esta taxação tem que ser progressiva, e para 2021 – porque em 2022 não temos orçamento ainda – existiam 7 escalões, que podem consultar aqui. No escalão mínimo (até 7 112 €) a taxa é de 14,5% e a partir do escalão máximo (mais de 80 882 €) a taxa é 48%. Há medida que o rendimento aumenta, a taxa a pagar também aumenta.

Dependendo da situação, existem diferentes benefícios fiscais para o contribuinte. Por exemplo, para jovens que estejam a entrar para o mercado de trabalho existe o IRS Jovem, que permite a isenção de parte dos seus rendimentos tributáveis. (leiam o IRS para Totós 2 para mais informação.) Outro exemplo de incentivo é o “Regime fiscal aplicável a ex-residentes“, que visa convidar os cidadãos que emigraram a voltarem a Portugal. Caso essa pessoa esteja há mais de 3 anos no estrangeiro e queira voltar ao seu país, 50% dos rendimentos das categorias A ou B que ganhe, nos 5 anos seguintes estão excluídos de tributação. – exemplo: eu saí de Portugal em 2015. Voltei em 2020. Nos anos de 2020, 21, 22, 23 e 24, 50% dos meus rendimentos de categorias A ou B (que é o que a maior parte das pessoas ganham) estão isentos a impostos. (Para mais informação, visitar a página 47 do guia fiscal da Deloitte.)

Segurança Social:

Como o guia da Deloitte tinha a segurança social com o IRS, também junto. Para a segurança social, pagamos a Taxa Social Única (TSU), que na generalidade dos casos corresponde a 11% do salário bruto do empregado a ser pago pelo contribuinte e a 23,75% do mesmo salário, pago pela entidade empregadora. – ex: recebo 1 000 € brutos, contribuo 110 € para a segurança social e a empresa onde trabalho envia mais 237,5 € para lá. Há variações para trabalhadores independentes e assim. Para mais informações visitem a página 48 do guia fiscal da Deloitte.

Impostos sobre o Rendimento das Pessoas Coletivas (IRC):

A taxa de IRC base em Portugal é 21% + até 1,5% para a derrama municipal. – cada município depois escolhe o valor que quer. A taxa máxima atinge-se para um lucro tributável superior a 35 milhões €, que tem uma taxa adicional de 9%. Tornando a taxa de IRC acima dos 35 milhões de lucro tributável entre 30 e 31,5% (dependendo da derrama municipal).

Há várias isenções e incentivos, como, por exemplo, para PME’s os primeiros 25 mil € de matéria coletável – que difere do lucro tributável! Vejam aqui a diferença – têm uma taxa reduzida de 17%.

Outro incentivo para PME’s é a redução nas taxas se forem para o interior do país. Nos primeiros 25 mil € passam a ter uma taxa de 12,5% e para o rendimento restante, a taxa de IRC é de 20% em vez de 21%.

Depois, há vários incentivos a investigação e desenvolvimento, manutenção de empregados e muitas outras coisas.

Pagamento por Conta – o pagamento por conta é uma espécie de retenção na fonte. É o pagamento adiantado de parte do IRC. Para empresas com um volume de negócios igual ou inferior a 500 000 €, paga-se de acordo com esta fórmula “PPC = (IRC pago no ano anterior – retenções na fonte efetuadas no ano anterior) x 80%”. Para volumes de negócio superiores a 500 mil €, em vez de 80, é 95% daquele valor.

Depois ainda há a derrama estadual que é um pagamento adicional por conta e o pagamento especial por conta. Podem consultar ambos nas páginas 60 e 61 do guia fiscal. – O pagamento especial por conta supostamente vai acabar, mas se quiserem ver, está lá…

Tributação autónoma – É uma taxa que varia entre 5 e 70% e incide sobre diversas coisas, desde gastos relativos a bónus em remunerações, despesas de representação, encargos com viaturas ligeiras, etc.

Para terem uma boa noção das obrigações fiscais das empresas, deixo este artigo do jornal económico. É uma boa síntese. Caso pretendam conhecer mesmo a fundo tudo o que há para saber sobre o IRC, eu considero o guia fiscal da pwc o melhor recurso! (É específico para IRC e tem mais números que o da Deloitte.)

Imposto sobre o Valor Acrescentado (IVA):

Ao contrário dos dois impostos anteriores, que eram impostos diretos, o IVA é um imposto indireto – o mais importante em receita – para distinguir entre impostos diretos e indiretos, vejam isto.

O IVA é um imposto geral sobre o consumo. Dependendo do produto ou serviço transacionado, o IVA varia – a taxa normal é 23%, a taxa intermédia é 13% e a taxa reduzida é 6% para Portugal continental. Exemplos:

– Para serviço de alimentação e bebidas a taxa varia entre os 13 e os 23% – normalmente é 13%, mas para bebidas alcoólicas, Coca-Cola e assim é 23%.

– Para alojamento hoteleiro é 6%;

– Para combustíveis – a maioria é 23%. Penso que 13% é tipo eletricidade até um certo limite de consumo e assim.

Também há situações em que existem isenções do IVA, como, por exemplo, certas despesas com a educação. Por fim, há também iniciativas como o IVAucher em que podíamos ir buscar algum do dinheiro que gastamos em IVA.

Para mais informações em isenções, descontos, faturas eletrónicas, harmonização e tudo o resto, página 99 do guia fiscal da Deloitte.

Imposto Especial de Consumo (IEC):

É um imposto sobre o álcool, bebidas alcoólicas, bebidas com muito açúcar (IABA), produtos petrolíferos (ISP) e sobre o tabaco (IT).

Neste caso, não é cobrada uma taxa, mas sim um valor fixo em função da sua quantidade para cada produto. Por exemplo, uma cerveja normal tem um imposto de 10,44 €/hl – isto quer dizer que por cada 100 l de cerveja têm que pagar 10 euros. Se comprarem uma “litrosa” ± 10 cêntimos é para este imposto.

Obviamente, também aqui há várias isenções, como, por exemplo, o álcool para o fabrico de medicamentos ou para ensaios científicos não tem que pagar este imposto. – a mesma coisa para o ISP e para o IT. Cada um tem as suas isenções.

Algo interessante que não sabia é que não é só aumentando ou diminuindo impostos que se pode modificar os mesmos. A fórmula utilizada para o cálculo do tabaco mudou e isso causou um aumento de 5 cêntimos por cada maço. – isto está noutro relatório fiscal da Deloitte que tem em conta as mudanças com o orçamento de estado de 2021.

Para mais info, já sabem… Página 128 xD

Imposto Único de Circulação (IUC):

Incide sobre veículos da Categoria A, B, C, D, E, F e G. A pessoa/empresa em que fica o nome da viatura tem que pagar.

Paga-se todos os anos e o valor a pagar varia com as características do veículo. Para veículos de categoria B – um carro normal – varia com a cilindrada e o nível de emissão de CO₂.

Exemplo: Um carro com cilindrada inferior a 1 250 cm³ e se produzir menos de 140 g por km segundo a escala WLTP, paga 89,67 €. É o mínimo possível, 29,39 € da cilindrada e o resto do CO₂. Se tiver grande bomba com mais de 2 500 cm³ e produzir mais de 260 g por km na escala WLTP paga mais de 700 € por ano.

Não vou falar das isenções. Página 141 ^^

Imposto Sobre os Veículos (ISV):

Incide em menos categorias de veículos que o IUC e só é pago quando se compra o veículo. – Segundo entendi, este imposto é a quem comercializa os veículos, mas obviamente, depois passa para nós.

Novamente, o imposto é baseado na Cilindrada e na emissão de partículas. Quem tiver um hibrido, pode ter uma isenção entre 25 a 60% consoante algumas regras. Automóveis a gás natural têm 40% de isenção.

A parte ambiental varia com o veículo ser a gasóleo, gasolina e dos testes feitos. A parte da cilindrada, paga-se por cm₃. Até 1 000 cm³ paga-se 0,99 € por cada cm³. Mais de 1 250 cm³ paga-se 5,08 € por cm³. Por isso, para cilindradas altas, o preço sobre rápido!

Mais info, pag 144

Imposto Municipal sobre as Transmissões Onerosas de Imóveis (IMT):

Tributa as transmissões de direito de propriedade sobre bens imóveis em Portugal. A taxa é 6,5% para prédios urbanos não usados exclusivamente para habitação, 5% para prédios Rústicos e 10% para aquisições por entidades que estão offshore.

Para prédios de habitação própria, varia consoante o preço do prédio… mais de 1 milhão é 7,5% (a taxa máxima). – verifiquem a taxa na página 161.

Há várias isenções e incentivos, como, por exemplo, para a reabilitação de prédios com mais de 30 anos e prédios rústicos que se destinem à instalação de jovens agricultores até ao valor de 92 407 €.

Imposto Municipal sobre Imóveis (IMI):

Enquanto o IMT está relacionado com a transmissão de um imóvel, o IMI está relacionado com a existência do mesmo. O valor de cada propriedade é definido por um conjunto de critérios. A esse valor, chama-se: Valor Patrimonial Tributário (VPT). É uma percentagem desse valor que se paga anualmente. Para prédios rústicos, é 0,8% do VPT, para os urbanos é entre 0,3 e 0,45% do VPT e para quem está offshore, o IMI é 7,5% do VPT!

Aqui há deduções por dependente, que ficam à responsabilidade de cada município e vai até um máximo de 70 € se se tiver 3 ou mais dependentes em casa.

Mais uma vez, reabilitação urbana, prédios com eficiência energética, hospitais, entre outras coisas, dão direito a isenções parciais do IMI e outros benefícios.

Imposto do Selo:

Finalmente, o último imposto!! Não fazia ideia o que era este imposto, mas ao que parece está em todo o lado. Por exemplo, em prémios de sorteios e concursos, a taxa é entre 25 a 35%. Há imposto de selo em cheques, arrendamentos, na utilização de créditos, apólices de seguros, etc… mesmo muita coisa.

Obviamente como em tudo há isenções, também são muitas. Não vou listar. Podem consultar a página 174 do guia fiscal da Deloitte.

Por fim, para acabar esta parte dos impostos, e para dar uma ideia da nossa complexidade fiscal, deixo este artigo do ECO com o título “Taxas e taxinhas. CIP diz que existem mais de 4 300 taxas em Portugal” – CIP significa Confederação Empresarial de Portugal.

Receitas não fiscais:

Esta capitulo vai ser muito mais rápido. Receitas não fiscais, refere-se a todas as outras formas de receita que não vem dos impostos. Em comparação com a receita fiscal, isto representa uma parcela pequena do financiamento publico. As receitas mais importantes incluem dividendos e lucros de empresas do setor publico.

Outras fontes de rendimento são reembolsos de empréstimos feitos pelo estado, depósitos no fundo, público de pensões ou no certificado nacional de poupança, desinvestimento em empresas públicas (aka, vender parte de uma empresa pública, ou seja, privatizar), leilões por licenças e fundos europeus.

Deixo aqui um artigo que explica bem as receitas não fiscais e uma medida da Direção-Geral do Orçamento para simplificar o registo das receitas não fiscais – isto porque às vezes, apurar este tipo de receitas fica confuso, e então vão fazer mudanças no sistema atual. Também fala das receitas não fiscais na síntese de execução orçamental que apresento a seguir.

Receita vs Despesa

Ok, em grande parte vou focar-me nos dados da Síntese da Execução Orçamental da DGO – Direção-Geral do Orçamento – e também no relatório da despesa fiscal do portal das finanças. Vou utilizar os dados mais recentes que encontrar, que para a maior parte será novembro de 2021, e alguns, dados de 2020 apenas.

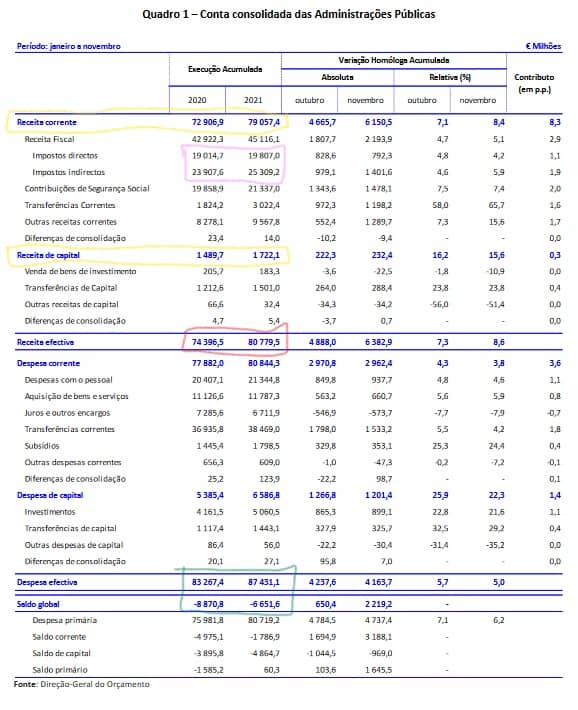

Como se pode ver no quadro 1 a vermelho, a receita efetiva aumentou em relação a 2020. E está a valores superiores a 2019.

Dito isto, também a despesa efetiva – a verde – aumentou significativamente, e o saldo global para este ano vai ser novamente negativo.

Tendo em conta o contexto dos últimos dois ano, entende-se perfeitamente a situação. As despesas com apoios sociais, saúde e tudo o que é necessário para manter o país a funcionar minimamente bem têm que existir, de modo que vamos acabar o ano com um défice superior a 6 mil milhões de euros – o equivalente a duas TAP’s.

Outras coisas interessantes a retirar: sublinhei a amarelo a receita corrente e a receita capital. Estes valores diferem da receita fiscal e não fiscal. A receita não fiscal até novembro era superior a 12 mil milhões. Não tinha um valor definitivo, mas era entre 16 e 22% da receita total.

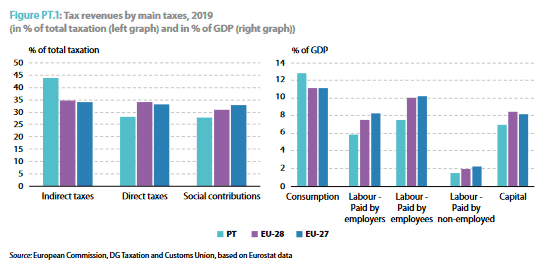

Por fim, sublinhei a cor-de-rosa os impostos diretos e os impostos indiretos. Ambos subiram e estão agora ao nível de 2019. Como podem ver, os impostos indiretos são superiores aos impostos diretos. Isto contrasta com a média europeia onde a divisão é equilibrada entre os dois impostos, como representado na imagem a seguir.

Porque é que, para mim, isto é interessante? Mostra que Portugal tem uma maior aposta em impostos indiretos, e isso trouxe-me duas interpretações divertidas. A primeira é que se aproveita de ser um país com alto turismo, taxa quem vem cá passar férias – é inteligente, eles têm maior poder económico que nós e tudo. A segunda é que quando se aumenta os impostos indiretos, é mais difícil para a população de se aperceber, então pode ser só uma estratégia de ir buscar mais um bocadito sem “ninguém” se aperceber – isto porque a descida nos impostos diretos dos últimos anos, teve um aumento correspondente nos impostos indiretos, mas usualmente só é publicitada a primeira parte.

Caso queiram dar uma vista de olhos nas “Taxation trends in the European Union” de onde retirei o gráfico, força!

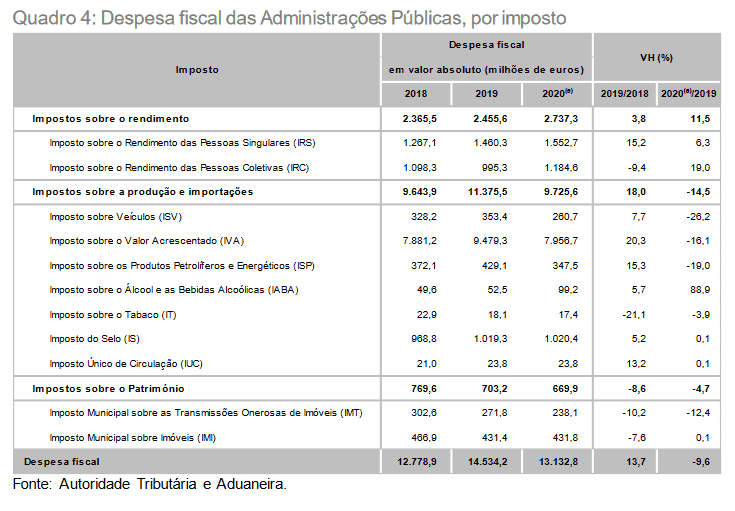

Como referi anteriormente, existem várias isenções para categoria de impostos. IRS, IVA, IRC e assim. Há também um relatório que trata apenas estes temas. É o “Relatório Despesa Fiscal“. O link que deixo é para o relatório de 2020, pois é o mais recente.

A Despesa Fiscal é uma redução ou diferimento dos impostos devidos. Podem ser isenções, deduções, diferimentos ou taxas preferenciais, e servem para o que falamos anteriormente (apoiar o setor económico, o setor da saúde e assim.)

Não comparem diretamente este gráfico com o da receita fiscal, porque o da receita fiscal é até só novembro, então isso pode enganar.

A despesa fiscal ronda sempre os 6% do PIB, ou comparando com a receita fiscal, ronda os 25% da mesma. Isto é: se a receita for 100 mil milhões, a despesa vai ser 25 mil milhões. Caso não existisse despesa, a receita seria 125 mil milhões.

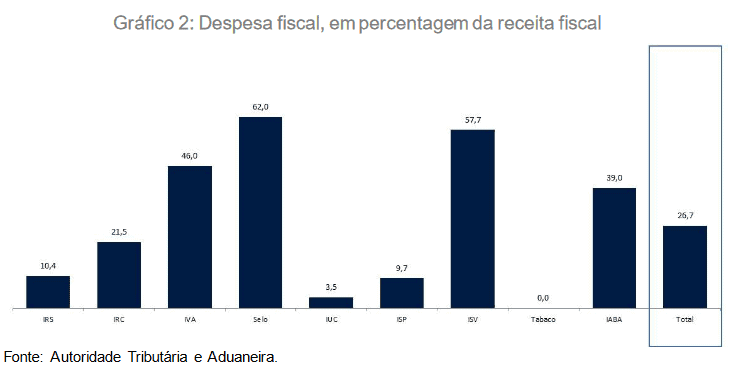

Cada imposto tem as suas ajudas, e há umas que são mais aproveitadas – ou mais favoráveis – que outras. Os três impostos que mais beneficiam de ajudas são o Imposto de Selo, o ISV e o IVA. Por exemplo, em 2020, quase 8 mil milhões de euros em IVA tiveram alguma forma de isenção ou dedução. Em 2021, este número vai aumentar – principalmente devido ao crescimento económico – mas também devido a medidas como o IVAucher, que devolveu 37 milhões aos consumidores.

Caso tenham curiosidade, fica aqui o gráfico que mostra a relação entre a despesa fiscal e a receita fiscal para cada imposto em 2020. Para mais informação, cliquem no link do relatório 😉

Endividamento:

Estamos na reta final da publicação!!

O endividamento é a última forma de financiar o país. Da mesma forma que nós pedimos um empréstimo ao banco para comprar um carro ou uma casa, o estado pede um empréstimo para fazer o que precisar de fazer. Mas, não pede um empréstimo a um banco, faz uma emissão de dívida – devido à quantidade de dinheiro que se pede, não há banco que consiga emprestar tudo… a melhor hipótese é ir ao mercado de capitais procurar financiamento. Em português, este é o mercado das obrigações e é uma das principais maneiras de encontrar financiamento.

Como leram há pouco, em 2021, Portugal gastou mais 6 mil milhões de euros do que o que recebeu. O dinheiro não cai do céu, temos que o ir buscar a algum lado, e é aí que entra a dívida pública. Atualmente, a dívida pública é superior a 270 mil milhões de euros. Para termo de comparação, o nosso produto interno bruto (PIB) – que reflete tudo o que é produzido pelo país – para 2021 é cerca de 210 mil milhões de euros.

Atenção, ter divida não é um problema! Todos os países têm. Como disse o ex-primeiro-ministro/filósofo – que tem uma mãe com os cofres cheios – José Sócrates, “a dívida não é para se pagar, a dívida é para se gerir“. E disse-o com razão, porque uma boa gestão da dívida permite-nos fazer investimentos e ter uma boa fonte de financiamento no caso de um desastre – tipo uma pandemia.

Dito isto, é preciso gerir! Em 2020 tínhamos a terceira maior divida da Europa e a décima maior do mundo, em função do PIB – 135% do PIB. Atualmente, está nos 131% do PIB, o que continua a ser demasiado alto.

Porque é que é demasiado alto?

Da mesma maneira que quando vamos ao banco pedir um empréstimo somos avaliados consoante o nosso perfil de risco – que avalia se tenho meios para pagar o empréstimo que peço – também os países são avaliados consoante os seus meios de pagar o que pedem (porque obviamente quem empresta quer o dinheiro de volta).

Vou utilizar o ranking do S&P como exemplo. A nota mais alta é AAA – que basicamente significa que o risco é praticamente 0. As notas de AAA, AA, A e BBB são consideradas “investment grade” o que significa que têm capacidade financeira para assumirem os compromissos a médio/longo prazo. Portugal subiu em 2019 para a classificação de BBB. O mais baixo que estivemos foi BB em 2012, e a classificação mais alta foi AA em 2004, curiosamente antes de o “eng.” Sócrates entrar xD.

Este método de avaliação influencia bastante as taxas de juro que cada país recebe ao emitir a sua dívida. Caso a classificação seja de BB ou inferior – vai até ao D -, os países são considerados de alto retorno. As taxas de juro são elevadas, mas existe uma crescente possibilidade de as obrigações não serem pagas.

Em 2010, por exemplo, Portugal emitiu dívida com um juro de 5%, e os bancos portugueses tiveram que pagar mais de 8%. Isto pode não parecer muito dinheiro, mas é! Se formos buscar 10 mil milhões de euros com uma taxa de juro de 5%, temos que pagar 500 milhões a mais! Por outro lado, se a taxa de juro for 1%, “só” pagaríamos 100 milhões de euros em juros e teríamos 400 milhões para – a TAP – o SNS!

Neste ponto o nosso país tem muita sorte em fazer parte da União Europeia. Para estimular a economia e ajudar os países da zona euro, o Banco Central Europeu começou, desde 2014, a comprar mais e mais dívida com juros artificialmente baixos a Portugal. Durante a pandemia comprou mais de metade da dívida que Portugal emitiu, e graças a isso, tivemos os juros a um mínimo histórico, apesar de estarmos sobreendividados e a necessitar de ainda mais dinheiro para ajudar o país a recuperar. Recomendo a leitura deste artigo do JN para entenderem o quão importante é o BCE para nós. Fomos o segundo país mais ajudado da Europa (ainda bem que fazemos parte da UE <3) – Obviamente, também é graças a esta estabilidade conferida pelo BCE que a nossa classificação é BBB atualmente.

Dito isto, há um limite para quanto o BCE nos pode ajudar, e este ano quando emitimos dívida, já se verificou uma subida nas taxas de juro para 1,185% nas obrigações a 20 anos, depois de em novembro se ter pago 0,6% por obrigações a 15 anos (obrigações mais longas têm uma taxa de juro superior, mas a diferença não devia ser tão grande.) A taxa subiu em todo o lado, deve-se à inflação e a mais uns fatores. Atualmente, ainda não é nada de especial, mas durante os próximos anos, o mais provável é que a taxa de juro continue a subir, e Portugal vai sentir essa subida. – Dependendo do tipo de obrigações emitidas, uma subida das taxas de juro agora, vai afetar uma boa parte dos contratos que ainda decorrem. É igual a um empréstimo, se a Euribor sobre, vamos pagar mais pelo empréstimo que já fizemos, a não ser que tenhamos negociado uma taxa de juro fixa.

Ok. Penso que falei do mais importante do endividamento sem ir demasiado ao detalhe.

Uma boa parte das informações sobre obrigações, são baseadas no livro “Gestão de Activos Financeiros” do Carlos Bastardo. Caso queiram comprar o livro, podem utilizar o meu link de afiliado 😉

E chegamos ao final da publicação!

Considero importante percebermos como o nosso país e o mundo em geral funcionam. É tudo um sistema complexo, mas só se o entendermos é que podemos verdadeiramente pensar se concordamos ou não com o que existe.

O objetivo da publicação é, acima de tudo, apresentar um bom resumo e uma compilação de recursos que podem ser consultados para percebermos melhor como tudo funciona.

Se conseguiram ler até aqui, PARABÉNS! E caso encontrem algum erro, algo que não ficou claro ou tenham algo a dizer, já sabem, estão convidados a escrever nos comentários ou comunicar comigo de outra forma!

Mais uma vez Obrigado! E até para a semana! ^^

Lista de recursos principais:

– Guia Fiscal da Deloitte

– Guia Fiscal da pwc

– Lei do Orçamento de Estado 2021 da Deloitte

– Síntese da Execução Orçamental novembro 2021 – Direção-Geral do Orçamento

– Taxation Trends in the European Union – 2021 edition

– Relatório da Despesa Fiscal 2020 – Portal das Finanças

One thought on “Como é que Portugal “ganha” dinheiro?”

Comments are closed.